Abbiamo ridisegnato le aree di riferimento perché la concorrenza tra insegne si svolge in un teatro socio-geografico ben preciso e diversificato, nelle sue infinite combinazioni di alternative di cui ogni famiglia usufruisce in base al luogo in cui vive

Siamo arrivati alla seconda edizione del CX Store Award forti di un’esperienza basata sullo sviluppo di analisi applicative destinate a verificare gli assunti strategici delle tante aziende della distribuzione al dettaglio. Tutto questo ci ha consentito di comprendere ancor meglio il potenziale delle metriche e delle definizioni di nuovo stampo che abbiamo proposto alla business community sin dalla scorsa edizione 2020.

Clicca qui per vedere la presentazione video e le interviste ai vincitori dei CX Store Award

Effettivamente, esse consentono di avere finalmente una chiara visione della situazione competitiva del commercio al dettaglio in Italia, con un’attenzione ai suoi vari comparti. È, infatti, superfluo sottolineare che ogni specializzazione merceologica obbedisce a logiche diverse dettate dai bisogni e dai comportamenti dei propri clienti. Vediamole brevemente.

Il grocery “moderno” è ormai capillarmente diffuso su tutto il territorio nazionale

Il nostro criterio teso a quantificare il goodwill delle diverse insegne rivela, però, l’enorme importanza che riveste il localismo. Contrariamente alla vecchia sociologia post-marxiana che teorizzava l’irreversibile omologazione dei consumi di massa, i tempi correnti vivono nell’esaltazione del “diverso” e dell’”eclettismo”. Ciò è tanto più vero in tema di largo consumo e di alimentazione, in particolare.

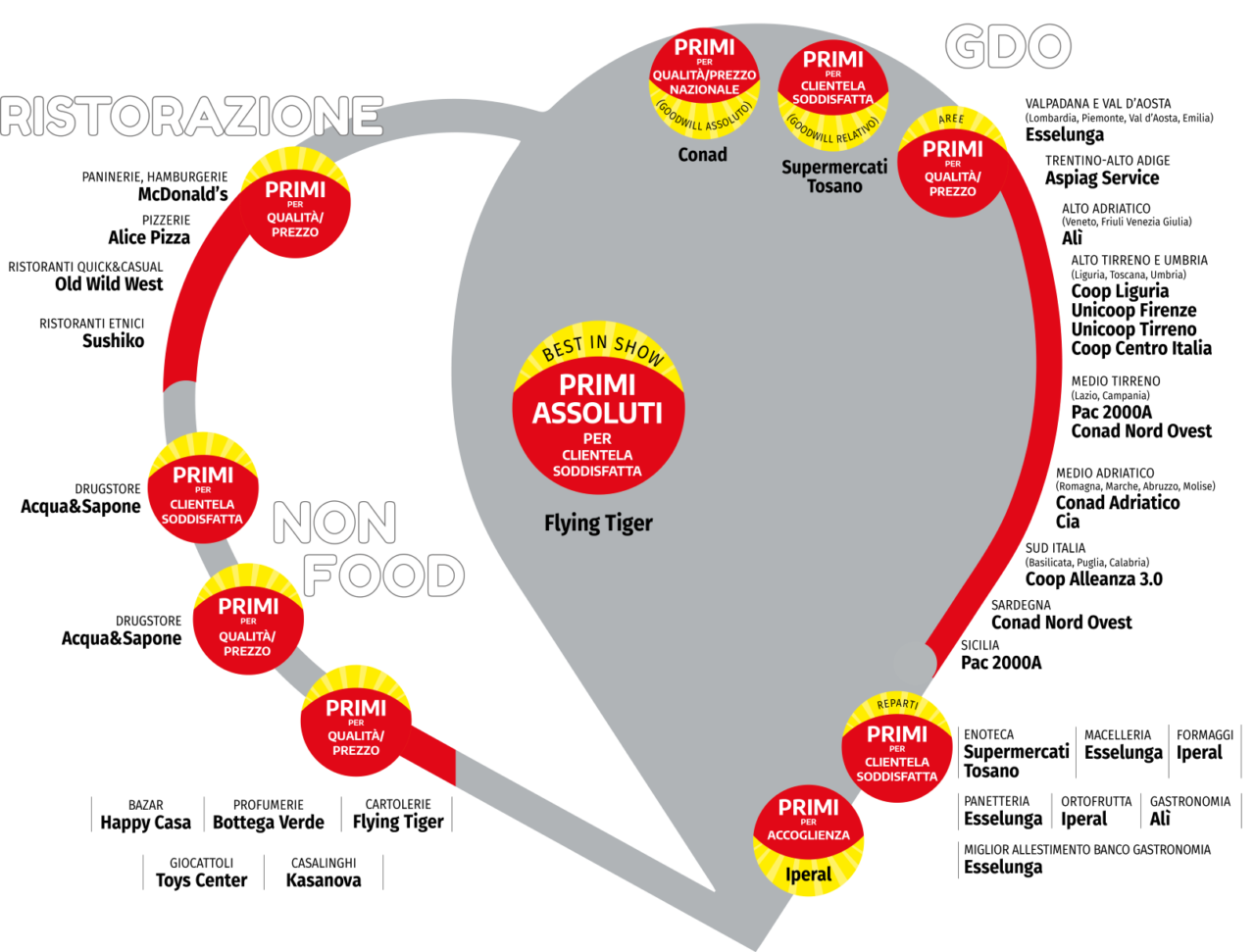

Da qui l’idea di ridisegnare le arene competitive, proprio in funzione del regionalismo di molte aziende che emergono, allora, come casi eccellenti. Parliamo dunque di realtà locali come la valtellinese Iperal e la padovana Alì, per esempio, che, nel loro ambito, sono riuscite a raggiungere i massimi livelli di riconoscimento dei propri clienti in alcuni specifici reparti, quali l’ortofrutta e la gastronomia. Ulteriormente Aspiag ha affermato la sua leadership nel Trentino e nel Sud Tirolo. Ma, sempre in quest’ottica, non può non colpire il fenomeno Tosano che già lo scorso anno si era qualificato primo (assieme a Esselunga) come insegna che contava la maggior percentuale di propri clienti soddisfatti del rapporto qualità/prezzo offerto. La ricerca del 2021 vede l’azienda veronese riaffermare questo primato. Il caso è ancor più interessante, poiché si tratta di un business model originale e, per molti versi, innovativo, ma frequentemente frainteso dai tanti opinionisti.

Il rapporto qualità/prezzo si trasforma in goodwill, in reputation, ovvero in un capitale di fiducia che assicura la continuità del rapporto con la clientela

Grazie alle nuove chiavi interpretative basate su una metodologia rigorosa, ispirata a un chiaro approccio di “individualismo metodologico”, è possibile ricondurre i tanti tratti psicologici e comportamentali che indirizzano la stima della clientela verso questa o quella insegna. Ci sia permessa una breve digressione. Assumiamo, pertanto e in via di principio, che i clienti/consumatori agiscano scegliendo come spendere il loro reddito in base a una razionalità del tutto soggettiva. Si tratta, però, di una razionalità inesprimibile, interiorizzata, mossa da preferenze mutevoli, che sono il frutto di una cultura di consumo in perenne, quotidiana evoluzione, sotto una abnorme pressione mediatica. Il principio menzionato è in contrasto frontale con la teoria delle “preferenze rivelate”, proposta, in ambito economico, da Paul Samuelson nel 1938. Secondo questa impostazione le preferenze individuali dovrebbero risultare del tutto evidenti, semplicemente osservando la struttura degli acquisti dei vari soggetti. Ovvero i clienti preferiscono a ogni altra alternativa, ciò che acquistano. Purtroppo, si tratta di un principio semplificatore e tautologico che, senza che ne sia conosciuta l’origine, ispira tutt’oggi certe applicazioni, le quali pretenderebbero di ricavare induzioni comportamentali, semplicemente attraverso la spremitura dei dati quantitativi, più o meno “big”, raccolti dai sistemi informativi. Samuelson non considerava gli aspetti della differenziazione dei beni acquistati e il fatto che essi vengano venduti per quantità finite, cioè litri o kg o unità e non con gli incrementi infinitesimali richiesti dalle funzioni matematiche. L’economia teorica si collocava, insomma, ad una distanza abissale dalla pratica di marketing, all’epoca dei suoi albori.

Oggi, è banale dire che il lavoro di differenziazione del marketing conduce a qualità percepite diverse e, pertanto, se ciascuno avverte una qualità differente, è ovvio dedurre che la sua relazione con il prezzo è egualmente diversa. Dall’altro lato, il prezzo di quella qualità è un enigma ancor più complicato, essendo un mix di tante componenti tangibili e intangibili, psicologiche e materiali.

Pertanto, la promessa che tutti i retailer fanno alla loro clientela cioè di offrire il miglior rapporto qualità/prezzo può essere mantenuta solo in parte.

In breve, l’offerta dei punti di vendita, con i loro diversi assortimenti, attiva il metro di giudizio di ciascuno di noi, che siamo miliardi, e genera miliardi di risposte; risposte che non si possono, comunque, decodificare e riassumere in base ad un unico criterio esterno alla nostra coscienza. Ecco perché tante ricerche prive di valore non hanno né potere esplicativo, né predittivo. La soluzione – e non ci sono alternative – consiste, quindi, nel chiedere, nel modo più dettagliato possibile, a un campione rappresentativo di responsabili degli acquisti, cioè ai clienti che appartengono ciascuno ad una loro famiglia, dove trovano questo benedetto o famigerato rapporto qualità/prezzo, nel tutto dell’offerta e anche nel dettaglio dei vari reparti.

Così, abbiamo chiamato goodwill assoluto, il rapporto percentuale tra clienti soddisfatti da ogni insegna e il totale delle famiglie dell’area di riferimento e goodwill relativo quello tra clienti soddisfatti e il totale dei clienti che conoscono, per avervi fatto acquisti, l’insegna.

L’edizione 2021 del nostro Award ha riconfermato un importante risultato. Il goodwill assoluto a livello nazionale è la più esplicita espressione del capitale immateriale (ma non di minor valore) costituito dalla fiducia, dalla stima consolidata nel tempo di un’azienda e del suo marchio. È così che Conad, nel 2021, riafferma e rafforza il suo primato di leader di mercato portando il suo score dal 14,9 al 15,1% di famiglie che gli riconoscono il miglior rapporto qualità/prezzo. Si tratta di un risultato che riflette la positività della difficile operazione Auchan, pur nell’anno travagliato del Covid-19. È un dato che, peraltro, si correla bene con la sua quota di mercato misurata in termini di vendite.

Per affrontare poi le specificità del localismo, abbiamo abbandonato le aree Nielsen, per concepirne altre in base alla constatazione che il teatro competitivo delle insegne non è lo stesso di quello delle marche dei prodotti seriali di consumo. Essi, nel loro stadio di maturità, si rivolgono a grandi aggregati di popolazione, che godono – sempre di più – di una capillare presenza della distribuzione moderna. La concorrenza tra insegne si svolge, invece, in un teatro socio-geografico ben preciso e diversificato, nelle sue infinite combinazioni di alternative di cui ogni famiglia usufruisce in base al luogo in cui vive. Brutalmente, non è la stessa cosa avere nei pressi dell’insegna X un’Esselunga, un Aldi, o un Tosano, tanto per dire. Ecco perché abbiamo ridisegnato le aree di riferimento. Tra Veneto e Lombardia esistono differenze così ampie che ha poco senso unirle per poi misurare le performance di insegne che operano solo in certi luoghi. La stessa cosa si può dire con Toscana e Lazio e così via. Certamente nel circoscrivere aree come il Medio Adriatico o l’Alto Tirreno abbiamo ancora delle ambiguità.

Per affrontare poi le specificità del localismo, abbiamo abbandonato le aree Nielsen, per concepirne altre in base alla constatazione che il teatro competitivo delle insegne non è lo stesso di quello delle marche dei prodotti seriali di consumo. Essi, nel loro stadio di maturità, si rivolgono a grandi aggregati di popolazione, che godono – sempre di più – di una capillare presenza della distribuzione moderna. La concorrenza tra insegne si svolge, invece, in un teatro socio-geografico ben preciso e diversificato, nelle sue infinite combinazioni di alternative di cui ogni famiglia usufruisce in base al luogo in cui vive. Brutalmente, non è la stessa cosa avere nei pressi dell’insegna X un’Esselunga, un Aldi, o un Tosano, tanto per dire. Ecco perché abbiamo ridisegnato le aree di riferimento. Tra Veneto e Lombardia esistono differenze così ampie che ha poco senso unirle per poi misurare le performance di insegne che operano solo in certi luoghi. La stessa cosa si può dire con Toscana e Lazio e così via. Certamente nel circoscrivere aree come il Medio Adriatico o l’Alto Tirreno abbiamo ancora delle ambiguità.

Tuttavia, come ci è stato richiesto per gli approfondimenti della ricerca, è possibile scendere a livello di province e città, aumentando la granularità del dato per garantire la robustezza dell’esercizio e focalizzare specifiche situazioni concorrenziali. Questo ridisegno ragionato mette in evidenza le realtà menzionate nel grafico in cui sono presentati i risultati – forse sorprendenti – che a volte la superficialità dei media, o le relazioni pubbliche delle stesse aziende, non hanno valorizzato adeguatamente.

E ora arrivano i category serial killer

Naturalmente, dopo aver analizzato il cuore del sistema commerciale al dettaglio costituito dal comparto grocery, non potevamo trascurare altri fenomeni che, accanto allo sviluppo dell’ecommerce, hanno cambiato strutturalmente lo scenario della distribuzione moderna. Parleremo allora dei cosiddetti category- killer e dei nuovi category-serial- killer che hanno, progressivamente, sconvolto comportamenti e abitudini di acquisto in tema di prodotti non alimentari. I cosiddetti drugstore stanno compiendo la loro parabola ascendente che li ha portati ad avere, nell’insieme, un parco clienti di oltre l’80% delle famiglie italiane che dichiarano di aver avuto almeno un’esperienza di acquisto in uno di essi. Il tratto che li accomuna, inoltre, è l’elevato livello di goodwill rispetto al settore grocery. Basti pensare che il leader Acqua & Sapone gode di un goodwill assoluto del 49% e di un goodwill relativo del 72%. La qual cosa si spiega facilmente con la natura dell’offerta dei drugstore, che essendo costituita da prodotti di marca e marche private, ovviamente, non presenta problemi di qualità, ma essenzialmente di prezzo. Il loro business model fondato sull’ampliamento assortimentale e sulla sua profondità si è rivelato molto peculiare e peraltro irresistibile.

L’edizione di quest’anno fotografa la netta crescita dei bazar

Il fatto nuovo che emerge da questa seconda edizione della nostra ricerca è, tuttavia, la constatazione che la crescita di quelli che abbiamo definito category-serial-killer, ovvero i bazar, introduce una logica ancor più complessa nello scenario. Abbiamo calcolato che, ad oggi, il 42% delle famiglie clienti dei drugstore hanno acquistato panni, scope, spazzole, disposable e altri accessori per la cura della casa, anche nei bazar. Il 36,4% di esse hanno comprato nei bazar prodotti per la detergenza e la pulizia. Vedremo, inoltre, come anche altri settori quali negozi di giocattoli, di cartoleria e profumerie sono anch’essi sottoposti a questa pressione, che apre al commercio quotidiano il dispiegarsi di quei grandiosi fenomeni che riconduciamo alla globalizzazione delle produzioni e al commercio internazionale liberalizzato. Avviandoci alla conclusione, non possiamo prescindere dal caso straordinario di un’insegna relativamente giovane (il primo store a Torino risale al 2011). Si tratta della danese Flying Tiger, che ripetendo il successo ottenuto in 29 paesi, ottiene il riconoscimento del miglior rapporto qualità/prezzo dal 30% delle famiglie italiane e da uno stratosferico 84% dei suoi clienti, nella categoria cartolerie–regalistica. Le ragioni di un tale risultato sono molteplici e afferiscono, per esempio, alla particolarità dell’offerta e alla natura d’impulso dell’acquisto di oggetti con una componente ludico-estetica; ovvero di aspetti meritevoli di analisi specifiche e approfondite. Non di meno, il riferimento rigoroso allo sfuggente ed abusato concetto di “miglior rapporto tra qualità e prezzo” ha trovato risposte che auspicabilmente alimenteranno un vivace dibattito.