“Il Frigio Pari sedea giudice sovrano; innanzi a lui tre Dive stetter dubbie al paragone, e tre Dee per tal cagione impararo a palpitar”. Potremmo adattare questi celebri versi al mondo, molto più prosaico, della distribuzione italiana, dove ogni insegna ambirebbe ad avere il “pomo d’oro”, ossia il goodwill del “cliente giudice sovrano”. Ma a chi è stato donato per l’ennesima volta l’ambìto frutto, grazie a CX Store Award, venne chiarito nella scorsa nascente primavera, ovvero a Conad da un lato e a Tosano dall’altro. Orbene, è innegabile che la concorrenza tra imprese della gdo, per varie ragioni anche strutturali, da agguerrita stia diventando feroce con dinamiche sempre più complesse. È necessario ripetere che questa competizione è del tutto diversa da quella tra le marche di prodotti industriali? Ovviamente no, anche se teoria e pratica di marketing in campo sono spesso derivate dal marketing dei beni confezionati.

La logica di mercato nella distribuzione è simile a quella di un ecosistema, popolato da specie diverse che lottano per accedere a risorse comunque limitate e in perenne mutamento. Già, perché la concorrenza varia continuamente in base alle diverse localizzazioni e alla nascita e alla sparizione di insegne vecchie e nuove. Ed è proprio per il fatto che i punti di vendita sono collocati in determinati luoghi (e lì restano) che i rapporti economici tra i diversi attori della gdo evolvono solo per continui mutamenti incrementali e, salvo eccezioni, senza stravolgimenti radicali. Se questa teoria è vera (ed è vera, sino a prova contraria), allora risulta vera anche la relazione fondamentale con il cliente che chiamiamo goodwill, ovvero quel mix inesprimibile di fiducia, reputazione, gradimento, abitudini ecc. piuttosto stabile (come le quote di mercato dei grandi brand industriali). Tuttavia, secondo questa nuova visione concettuale, la presenza di un competitor nelle vicinanze risulta sempre sminuente, “tossica” diciamo, per il goodwill dell’insegna vicina.

Per essere chiari: ogni retailer si chiede o dovrebbe chiedersi “ma quale sarebbe il goodwill nei miei confronti se quel concorrente si togliesse dalle scatole?”. Amagi, attraverso CX Store Research 2024, ha trovato la risposta: basta calcolarlo prendendo il dato delle famiglie che non frequentano il fastidioso concorrente e ha coniato un nuovo termine, l’“indice di tossicità”, prendendolo a prestito dalle scienze mediche. Tossico è un fenomeno che ha la capacità di provocare danni agli organismi viventi, a determinate dosi o concentrazioni. In breve, “quale sarebbe il mio goodwill, se quel discount sparisse dalla mia area di attività?”, oppure “quanto è diminuito il mio goodwill rispetto a due anni fa causa della accresciuta presenza di quel discount?”.

Trasferiamo il concetto al lessico economico. Il nostro indice misura la capacità di un’insegna di diminuire il goodwill della clientela condivisa con i concorrenti. Attenzione però! Come accade in natura, dove una sostanza tossica può attaccare il fegato o distruggere i polmoni, la concorrenza può non essere totale ma svilupparsi particolarmente su determinati reparti e non su altri. È ormai a tutti noto che, al di sotto della pianura padana e in Sicilia in particolare, Eurospin ha fatto del reparto ortofrutta il suo punto di forza e di attrazione del traffico, con risultati tossici per tanti concorrenti. Altrettanto noto è l’effetto scaturito dalla panetteria di Lidl. In questo caso, la “tossina” di una specifica catena provoca una diminuzione di goodwill da parte della clientela verso un altro distributore presente nella stessa area competitiva, con esiti (“prognosi”) diversi a seconda della rilevanza del reparto (Ortofrutta e Panetteria, ricordiamolo, sono i più importanti). Ne discende, allora, la necessità di una nuova metrica che quantifichi le reciproche sottrazioni di goodwill tra concorrenti. Il tutto può essere semplificato con un esempio.

Consideriamo l’insegna Mercatò. Questa catena, che evidenzia notevoli punti di eccellenza e il cui reparto gastronomico è risultato, nello scorso biennio, essere il più apprezzato tra tutti, ha punti di vendita situati in due regioni italiane: Piemonte e Liguria. Più precisamente Mercatò è presente nelle province di Alessandria, Asti, Cuneo, Vercelli e Torino, per quanto riguarda il territorio piemontese. Mentre in Liguria ha punti di vendita nelle province di Imperia e Savona. Consideriamo, quindi, tre dei suoi principali competitor in queste aree geografiche: Eurospin, Coop e Conad. L’”indice di tossicità” di ciascuna di esse si può ottenere confrontando le opinioni sul miglior rapporto qualità/prezzo di Mercatò, espresse dalle clientele delle tre catene. Viceversa si può mettere in luce quanto Mercatò, a sua volta, eroda il loro goodwill.

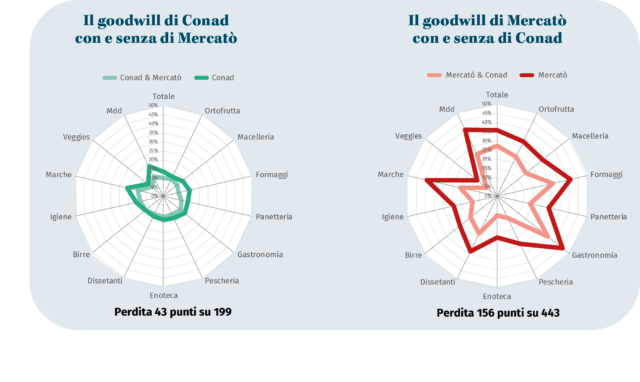

Nei grafici a radar di queste pagine viene sintetizzato reciprocamente lo stato dei rapporti competitivi dei soggetti citati. Partiamo allora dal confronto tra Eurospin e Mercatò. L’area azzurra indica il goodwill per i vari reparti dei clienti che frequentano sia Eurospin sia Mercatò; il tracciato blu indica quello dei clienti non condivisi (sempre di Eurospin), che è più alto per l’assenza di quel competitor. Lo stesso fenomeno lo si può vedere riferendolo a Mercatò, presentato nel grafico con le linee rosse. Possiamo scegliere anche un altro concorrente, per esempio Coop. Il confronto avviene sempre nelle stesse province. Osservando il grafico si nota che il profilo dei goodwill dei clienti di Mercatò e Coop è più o meno simile a quello con Eurospin, sebbene non sia lo stesso perché chiaramente la clientela è diversa. Anche in questo caso il discorso è reversibile. Oltre a tracciare il profilo che scaturisce dalle diverse situazioni possiamo anche giungere a un risultato di sintesi.

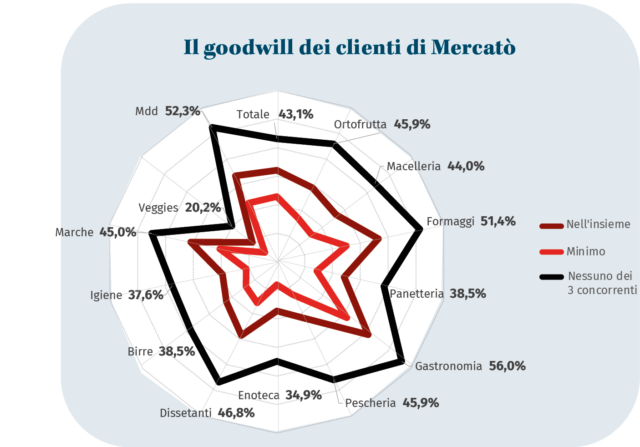

Esaminiamo il caso di Conad. Constatiamo che quando Mercatò condivide i clienti con Conad il giudizio sul miglior rapporto qualità/prezzo complessivo (o totale) diminuisce di 16 punti, di 21 per l’ortofrutta e così via. Se si sommano tutti questi punteggi si ottiene il numero 156, che rappresenta la “perdita complessiva di goodwill” di Mercatò dovuta alla compresenza di Conad. In altri termini questa erosione è del 35,2% (156/443). Viceversa Mercatò sottrae a Conad il 21,6% (43/199). Conclusione, Mercatò soffre la presenza di Conad più della situazione contraria. Infine, prendendo tutti e tre i casi esaminati (Eurospin e Mercatò, Coop e Mercatò, Conad e Mercatò) si può fare una verifica molto importante, utilizzando la media ponderata. La somma ponderata delle singole situazioni concorrenziali è, per definizione e nell’insieme, uguale proprio al goodwill relativo dell’insegna (per ogni reparto) come calcolato abitualmente. Possiamo poi prendere il goodwill che corrisponde a due situazioni estreme: a) quando tutte e tre le insegne competono con Mercatò e b) quando non è presente alcuna di esse. Poniamo i minimi e i massimi nel grafico a radar (“Il goodwill dei clienti di Mercatò”). Ne discenderà, allora, che il goodwill relativo di Mercatò si collocherà in mezzo alla situazione peggiore (linea rossa) e a quella migliore (linea nera), ovvero la condizione ideale per Mercatò, per quanto abbastanza rara.

In conclusione, la nostra nuova metrica consente di decodificare (con un po’ di pazienza e di attenzione) l’importanza dei diversi rapporti competitivi che vanno stabilendosi sul piano della accumulazione del goodwill di ciascuno. Il tutto serve a districare con facilità l’eterna questione: “in questa lotta-confronto di tutti contro tutti, quale insegna è in grado di danneggiare maggiormente il mio business? Quali dei miei reparti sono più esposti ai suoi attacchi?”. Semplice, chiaro, immediato.